A 16ª Emenda à Constituição dos Estados Unidos dá Congresso o poder coletar um imposto de renda federal de todos os indivíduos e empresas sem compartilhá-lo ou "distribuí-lo" entre os estados ou basear a coleta no censo dos EUA.

Fatos rápidos: 16ª emenda

- Nome do evento: Promulgação da 16ª Emenda à Constituição dos Estados Unidos.

- Pequena descrição: Por meio de uma emenda constitucional, as tarifas foram substituídas por um imposto de renda graduado como principal fonte de receita para o governo federal dos EUA.

- Principais Participantes / Participantes: Congresso dos EUA, legislaturas estaduais, partidos políticos e políticos, o povo americano.

- Data de início: 2 de julho de 1909 (16ª Emenda aprovada pelo Congresso e enviada aos Estados para ratificação.)

- Data final: 3 de fevereiro de 1913 (16a emenda ratificada pelos três quartos exigidos dos estados.)

- Outras datas significativas: 25 de fevereiro de 1913 (16a Emenda certificada como parte da Constituição dos EUA), 3 de outubro de 1913 (Lei da Receita de 1913, que impõe o imposto de renda federal está assinado em lei)

- Pouco conhecido: O primeiro código tributário dos EUA, promulgado em 1913, tinha cerca de 400 páginas. Hoje, a lei que regula a avaliação e cobrança do imposto de renda federal abrange mais de 70.000 páginas.

Ratificada em 1913, a 16ª Emenda e seu resultante imposto nacional sobre a renda ajudaram a governo federal atender à crescente demanda por serviços públicos e programas de estabilidade social da Era Progressiva durante o início do século XX. Hoje, o imposto de renda continua sendo a maior fonte de receita do governo federal.

A 16ª emenda explicada cláusula por cláusula

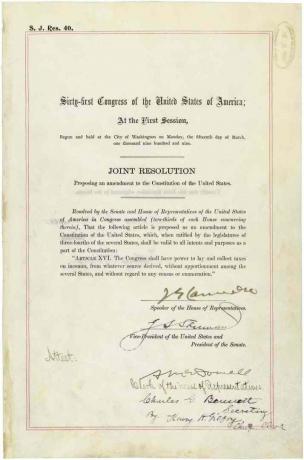

O texto completo da 16ª Emenda diz:

"O Congresso terá poder para estabelecer e cobrar impostos sobre a renda, de qualquer fonte derivada, sem repartição entre os vários Estados e sem considerar nenhum censo ou enumeração."

"O Congresso terá poder para estabelecer e cobrar impostos sobre a renda ..."

O Congresso tem autoridade para avaliar e coletar uma parte do dinheiro ganho por pessoas nos Estados Unidos.

"... de qualquer fonte derivada ..."

Não importa onde ou como o dinheiro é ganho, ele pode ser tributado desde que seja legalmente definido como “renda” pelo Código tributário federal.

"... sem repartição entre os vários estados ..."

O governo federal não é obrigado a compartilhar nenhuma das receitas coletadas através do imposto de renda com os estados.

"... e sem considerar nenhum censo ou enumeração"

O Congresso não pode usar dados do censo decenal dos EUA como base para determinar quanto imposto de renda os indivíduos devem pagar.

Definição de imposto de renda

Um imposto de renda é um imposto imposto pelos governos a indivíduos ou empresas em suas jurisdições, cujo valor varia de acordo com sua renda ou lucros corporativos. Como os Estados Unidos, a maioria dos governos isenta organizações de caridade, religiosas e outras organizações sem fins lucrativos do pagamento de imposto de renda.

Nos Estados Unidos, os governos estaduais também têm o poder de impor um imposto de renda semelhante sobre seus residentes e empresas. A partir de 2018, Alasca, Flórida, Nevada, Dakota do Sul, Texas, Washington e Wyoming são os únicos estados que não possui imposto de renda estadual. No entanto, seus moradores ainda são responsáveis pelo pagamento do imposto de renda federal.

De acordo com a lei, todos os indivíduos e empresas devem registrar uma declaração de imposto de renda federal todos os anos com o Internal Revenue Service (IRS) para determinar se eles devem ter imposto de renda ou se são elegíveis para um restituição de imposto.

O imposto de renda federal dos EUA é geralmente calculado multiplicando a receita tributável (receita total menos despesas e outras deduções) por uma taxa de imposto variável. A taxa de imposto geralmente aumenta à medida que aumenta o valor do lucro tributável. As taxas gerais de imposto também variam de acordo com as características do contribuinte (por exemplo, casado ou solteiro). Alguns rendimentos, como rendimentos de mais-valias e juros, podem ser tributados a taxas diferentes das receitas regulares.

Para indivíduos nos Estados Unidos, a renda de quase todas as fontes está sujeita ao imposto de renda. O lucro tributável inclui salário, juros, dividendos, mais-valias, aluguéis, royalties, ganhos em jogos e loterias, remuneração de desemprego e lucros comerciais.

Por que a 16ª Emenda foi Promulgada

A 16ª Emenda não "criou" imposto de renda nos Estados Unidos. Para financiar o Guerra civil, a Revenue Act de 1862 impôs um imposto de 3% sobre a renda dos cidadãos que ganham mais de US $ 600 por ano e 5% sobre aqueles que ganham mais de US $ 10.000. Depois que a lei expirou em 1872, o governo federal dependeu de tarifas e impostos especiais de consumo para a maior parte de sua receita.

Enquanto o fim da Guerra Civil trouxe grande prosperidade ao nordeste dos Estados Unidos mais industrializado, Os agricultores do sul e oeste sofriam com baixos preços de suas colheitas, enquanto pagavam mais pelos produtos fabricados na região. Leste. De 1865 a 1880, os agricultores formaram organizações políticas como o Grange e o Partido Populista dos Povos, que defendeu várias reformas sociais e financeiras, incluindo a aprovação de uma lei de imposto de renda graduada.

Enquanto o Congresso restabeleceu brevemente um imposto de renda limitado em 1894, a Suprema Corte, no caso de Pollock v. Empréstimo e Confiança Co. dos Agricultores, declarou inconstitucional em 1895. A lei de 1894 havia imposto um imposto sobre a renda pessoal de investimentos imobiliários e bens pessoais, como ações e títulos. Em sua decisão, o Tribunal decidiu que o imposto era uma forma de “tributação direta” e não foi distribuído entre os estados com base na população, conforme exigido pelo Artigo I, Seção 9, Cláusula 4 da Constituição. A 16ª Emenda anulou o efeito da decisão Pollack do Tribunal.

Em 1908, o Partido Democrata incluiu uma proposta de imposto de renda graduado em sua plataforma de campanha eleitoral de 1908. Vendo-o como um imposto principalmente para os ricos, a maioria dos americanos apoiava a promulgação de um imposto de renda. Em 1909, o Presidente William Howard Taft respondeu pedindo ao Congresso que promulgasse um imposto de 2% sobre os lucros das grandes corporações. Expandindo a ideia de Taft, o Congresso começou a trabalhar na 16ª Emenda.

Processo de Ratificação

Depois de aprovada pelo Congresso em 2 de julho de 1909, a 16ª Emenda foi ratificada pelos requeridos número de estados em 3 de fevereiro de 1913 e foi certificado como parte da Constituição em 25 de fevereiro de 1913.

Embora a resolução que propõe a 16ª Emenda tenha sido introduzida no Congresso por progressistas liberais, legisladores conservadores votaram surpreendentemente por ela. Na realidade, porém, eles fizeram isso com a crença de que a emenda nunca seria ratificada, matando assim a idéia de um imposto de renda para sempre. Como a história mostra, eles estavam enganados.

Os opositores do imposto de renda subestimaram a insatisfação do público com as tarifas que serviam como principal fonte de receita do governo na época. Juntamente com os agricultores agora organizados no sul e oeste, democratas, progressistas e populistas de outras regiões do país argumentaram que as tarifas tributavam injustamente os pobres, elevavam os preços e não aumentavam o suficiente receita.

O apoio a um imposto de renda para substituir tarifas foi mais forte no sul e no oeste agrícola menos próspero. No entanto, como o custo de vida aumentou entre 1897 e 1913, o mesmo ocorreu com o apoio ao imposto de renda no nordeste urbano industrializado. Ao mesmo tempo, um número crescente de republicanos influentes reuniu-se atrás do então presidente Theodore Roosevelt no apoio a um imposto de renda. Além disso, republicanos e alguns democratas acreditavam que era necessário um imposto de renda para aumentar a receita para responder ao rápido crescimento do poder militar e sofisticação do Japão, Alemanha e outros países europeus poderes.

Como estado após estado ratificou a 16ª Emenda, a eleição presidencial de 1912 contou com três candidatos que apoiavam um imposto de renda federal. Em 3 de fevereiro de 1913, Delaware se tornou o 36º e último estado necessário para ratificar a emenda. Em 25 de fevereiro de 1913, o Secretário de Estado Philander Knox proclamou que a 16ª Emenda havia oficialmente se tornado parte da Constituição. A Emenda foi posteriormente ratificada por mais seis estados, elevando o número total de estados que ratificaram para 42 dos 48 existentes na época. As legislaturas de Connecticut, Rhode Island, Utah e Virgínia votaram pela rejeição da emenda, enquanto as legislaturas da Flórida e da Pensilvânia nunca a consideraram.

Em 3 de outubro de 1913, o Presidente Woodrow Wilson tornou o imposto de renda federal uma grande parte da vida americana ao assinar a Lei da Receita de 1913.

Fontes

- Buenker, John D. 1981. "."A ratificação da décima sexta emenda The Cato Journal.

- Neste dia: Congresso aprova lei que cria o primeiro imposto de renda Findingdulcinea.com.

- Jovem, Adam. “.”A origem do imposto de renda Instituto Ludwig von Mises, setembro 7, 2004